“后海啸时代”的国际金融格局

“后海啸时代”的国际金融格局

时间: 2010年01月04日 来源: 中国经济周刊

中国现代国际关系研究院

世纪金融危机正渐行渐远,

国际金融已开始步入一个“大动荡不多”但“中小动荡不少”的“后金融海啸时代”。金融危机推动国际金融格局演变是历史的必然。当前,中国等新兴大国在面临巨大金融挑战的同时,也赢得重大金融发展机遇。

美元渐暗淡 大国货币露头角

自布雷顿森林体系建立以来,美元一直成为美国掌控国际金融话语权的象征,在国际货币格局中维持了长达六十年的垄断地位。2008年以来,全球股市以及原油、黄金等大宗商品期货价格暴涨暴跌,国际金融市场经历了史无前例的大地震,以美元为本位的国际货币

同时,强劲挑战者欧元趁机拓展阳光下地盘,日元与英镑为维持既有的国际地位而持续挣扎,人民币等新兴大国货币崭露头角。

此外,海湾阿拉伯合作委员会、玻利瓦尔美洲联盟等都在谋划自己的区域货币,前者明确将以“海元”计价、结算石油,后者要用“苏克雷”主导美国经济后院。虽然皆非完整意义上的货币,但是都会侵蚀美元霸权的基础。欧洲著名经济学家、比利时鲁汶大学教授保罗·德格劳威称,目前美元在世界货币体系中仍居主导地位,但纵观美元近年走势,总体呈下降态势,目前可能就是美元丧失独霸地位、世界货币体系出现两极或三极格局的开始。德国财政部长施泰因布吕克认为,美国最终将失去在

大银行重洗牌

工行、建行和中行居前三

金融危机前,美国银行尤其是投资银行叱咤国际金融风云,令世界诸多大银行难以望其项背。金融海啸过后,美国银行业因遭受重创正接受刮骨疗伤,欧日银行受到冲击需要休养生息,而中国银行业全球排名跃升,风头似乎正劲。

金融危机使欧美银行陷入萎缩与困顿之中,令国际大银行重新洗牌。相比危机爆发前,国际大银行市值排名出现重大变化。在危机爆发前的2007年6月底,在全球市值最大的15家银行中,花旗集团、美国银行和汇丰银行位居前三位,其市值均超过2150亿美元,当时位居第15位的意大利联合信贷银行市值也达到930亿美元。而到2009年6月底,

金融危机使许多西方金融机构遭受重挫,不得不收缩业务和机构规模,中国金融机构应抓住机遇尽快“走出去”,扩展全球业务和网络。

影子银行萎缩 主权基金增强

长期以来,西方金融资本主导国际金融,而且一直是私人垄断资本扮演国际金融市场的主角。金融海啸重击西方私人垄断资本,在“影子银行系统”力量削弱、大批金融机构被国有化的同时,也正式宣告非西方金融力量尤其是

西方影子银行系统包括投资银行、对冲基金、货币市场基金、债券保险公司、持有结构性融资工具(SIV)而进行杠杆操作的金融机构等。影子银行的快速发展在带来金融市场繁荣的同时,其高杠杆操作给整个金融体系带来巨大脆弱性,并成为此次全球金融危机的主要推手。据IMF统计,进入21世纪以来,全球金融衍生产品规模由2000年底的94万亿美元增到2008年6月的683.7万亿美元,金融危机使之出现近10年来首次下降,至2008年12月其规模收缩到592万亿美元。目前,影子银行系统在去杠杆化过程中持续萎缩。

大批西方金融机构被国有化。此次金融危机重创诸多巨型金融机构。为拯救在金融危机中奄奄一息的巨无霸企业,美欧政府不得不采用国有化手段。如美国政府接管“两房”资产、获得AIG79.9%的股权、成为花旗集团第一大股东。英国政府在银行国有化步伐上比美国更快更大。如今,诺森罗克银行的100%、苏格兰皇家银行(RBS)的95%、莱斯银行的75%、劳埃德TSB银行和苏格兰哈利法克斯银行(HBOS)的40%股份由英国政府持有。

非西方金融力量崛起。金融危机令发达国家尤其是美英金融力量相对下降,主权财富基金力量增强。在金融海啸肆虐之时,西方各大金融机构纷纷寻求主权财富基金注资,一些西方国家的政府甚至直接请求中国和海湾产油富国增加对IMF的出资,以使IMF能向遭受金融危机严重冲击的国家贷款,阻止金融危机在全球的蔓延。据伦敦国际金融服务公司(IFSL)统计,2008年世界主权财富基金管理的总资产增加18%,达到3.9万亿美元。据

FDI流向骤变 中印促成大调整

长期以来,西方发达国家一直是国际直接投资的主体,即便在“石油美元”大量涌现后,也未能扭转这一格局。

国际金融危机发生以来,全球跨国直接投资大幅下降。联合国贸发会议(UNCTAD)2009年9月发布《2009年世界投资报告》称,在愈演愈烈的经济和金融危机中,2008年全球外国直接投资(

值得指出的是,金融危机改变了全球FDI格局。2008年流入发展中经济体和转型经济体的FDI继续保持增长,在全球FDI流入量中所占比例飙升至43%,达到7350亿美元;而引发金融危机的发达国家FDI流入量骤降29%,仅为9620亿美元,但美国由于“返巢”资金的作用而不降反升,继续成为全球最大的FDI

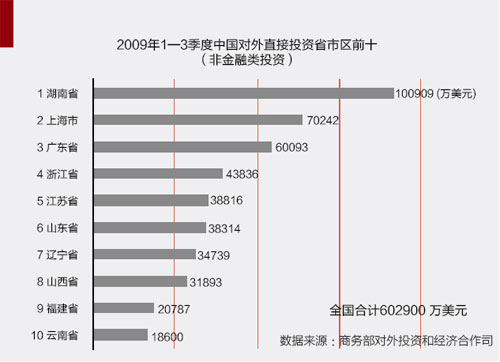

中印两大新兴经济体的强劲表现促成亚洲乃至整个世界FDI格局的重新调整,中印两国已占该区域FDI流入量的一半,占全球FDI流入量的1/10。在全球FDI收缩的情况下,中国对外直接投资逆势而上,作为全球重要投资来源地的地位不断增强。2008年,中国对外投资增长111%,首次突破500亿美元,在全球排名第13位,在所有发展中和转型经济体中排名第2位,仅次于俄罗斯。今后,随着中国经济实力进一步提高和人民币持续走强,中国的对外投资能力将进一步增强。

“格局”已变 “秩序”不能不变

自从纽约取代伦敦成为世界首号金融中心后,英国一直充当金融体系(制度)输出国的角色,新加坡国际金融中心的发展即是很好例证。危机爆发前,英国还以“原则监管”与美国的“规则监管”相竞争,以吸引更多国际公司到伦敦上市。从当前及未来金融视角来看,欧洲坚持加强金融监管国际化是符合历史趋势的举措,欧洲金融中心将成为全球最全面和最严格监管准则的输出地。在伦敦金融城2009年9月公布的第六期全球金融中心指数排名中,伦敦和纽约继续占据前两位,香港和新加坡分列第三、四位,而法兰克福、芝加哥等金融中心排名出现下滑。

香港和上海国际金融中心地位在全球金融中心新一轮深度调整中赢得新优势,国际地位将不断上升。当美元取代英镑之时,美国产生了纽约国际金融中心;当人民币取得与中国经济增长与社会发展相匹配地位之时,必将催生新的国际金融中心。在全球不断扩大的人民币交易、结算网络形成过程中,上海将快速成为人民币新产品研发中心和清算交易中心,香港将成为人民币的离岸中心。因此,随着人民币地位的提高以及国际化的推进,国际金融中心必然绘制新版图。

综上所述,在国际金融格局不断演变与调整的基础上,始终滞后的国际金融秩序正被迫进行调整,但是在国际金融格局已经变且不断变与国际金融秩序滞后且不愿变之间,国际金融市场必将持续甚至加剧动荡。

微信扫一扫,进入读者交流群

本文内容仅为作者个人观点,不代表网站立场。

请支持独立网站江南app网址 ,转载请注明文章链接----- //www.pegstown.com/wzzx/xxhq/qq/2013-05-02/9893.html-江南app网址

相关文章

-

无相关信息