警惕“首付贷”,警惕中国版次贷危机

近日,工商银行再次因为“首付贷”问题受到处罚。所谓“首付贷”,就是指购房首付款不是来自自有资金、而是来自借贷。大家对这个概念应该不陌生,但对其危害性的认识则严重不足。

种种迹象表明,大量首付款正在借道“消费贷”

“如果是100万的房子,20万首付,当地6家银行中有三家可以提供装修分期额度,每家可获得最高为首付款即20万元……”,一位网友如是反映其所在县城的购房贷款情况。“装修分期”与购车、婚庆、旅游等非房贷的分期贷款一样,被商业银行俗称为“消费贷”(央行的统计口径中,房贷也是消费贷)。种种迹象表明,购房者使用消费贷来“凑首付”已经是常见情况。有记者假扮购房者,得到售楼人员“面授机宜”——首付款不够,可协助申请天津某股份制银行的“消费贷”,无需抵押、不计入征信,最高可贷30万元。而我们近日亲自试验,在某银行手机银行上轻点几下,10分钟后26.1万元的贷款就放进了账户。

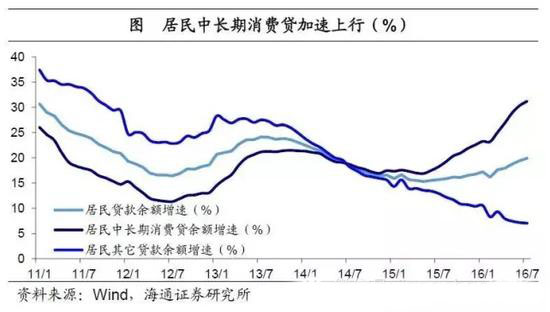

从央行统计数据来看,8月份住户新增短期(1年内)消费贷骤然提升至1425亿元,这或许和8月一、二线城市的“抢房”热潮不无关系。而考虑到消费贷分期期限可以是1年以上,所以其也可能隐藏在了中长期贷款中,而央行统计数据显示,今年前8月住户中长期消费贷新增33738亿,是去年同期的两倍。

居民中长期消费贷加速上行

按照政策要求,此“消费贷”本不能流入房市,那为何银行“洞门大开”呢?统计数据揭示了奥秘:7月非金融企业及机关团体贷款新增额为-347亿元,说白了,就是经济下行期间企业贷款意愿疲弱。而企业贷款正是银行一贯的利润“奶牛”。银行面临“断奶”危机,却恰逢房市高歌猛进,可谓东方不亮西方亮,银行抓住了新的“救命稻草”,猛发房贷,并乐于让消费贷也流入房市,这样既能多放消费贷,又能刺激新的房贷产生,一石二鸟。与企业贷款减少形成鲜明对比的是,7月住户消费贷款新增4858亿。

如果首付也可以来自银行贷款,则犹如为房价“松开缰绳”

为什么说上述情况非常危险呢?这要先澄清一个常见误解。人们通常以为央行(或者说其背后的“主使”——政府)才能印钞(发行货币),而实际上,任何一家商业银行都能“印钞”。试想,你向银行贷款100万,批贷后,你的银行账户上是不是马上多了100万?这个钱,可不是从张三李四那里来的,而就是银行“生造”给你的(传统上所说的“银行吸收了张三的钱将其放贷给王五”是错误的)。所以每一笔贷款都是一次“印钞”。

你拿到房贷后,这个社会上就多了一笔钱,你将其付给卖家,卖家就可以拿它做首付再去贷款买房,印更多钞票。这就是贷款多——钞票多——贷款更多——钞票更多……的循环。如果放任这种循环,则不愁房价上不了天。

怎样遏制,让循环放慢放缓呢?主要有三个手段——首付款、月供能力审核、还款压力。

要求购房者凑齐首付款,既能减少其贷款数量,也能减缓其贷款速度。要求购房者月收入大于月供的两倍,可以限制其贷款数量。然而“首付贷”、假收入证明、银行出于利益的默许已经让这两道防线非常松动。

再看最后一道防线。即便你能如愿从银行拿到足够数量的“首付贷”和房贷,这钱也终归要还的,在还款压力下,你真敢贷这么多钱吗?

“涨涨涨”之下,泡沫会自我强化

答案是敢。底气就是“房价会涨”。

贷款是长期的,所以只要储备一定的资金,几年之内就有能力还款。而几年后,房价可能已经翻番,具备了再次抵押贷款的条件;实在不行,把它卖了还贷,还能剩下一大笔。

一旦这样想的人多了并付诸实施,房价就真的可能如他们预期的那样上涨——实际上是被他们买上去了。这既坚定了这部分人的信念,也刺激其他人纷纷加入,于是房价更高……——又一个循环。

逐渐的,全社会的心态都在发生变化。银行屡试不爽之下防范意识愈发淡薄、各种民间金融介入、企业加入(最近不就有一家面临退市的上市公司要靠出卖两套学区房扭亏吗,这样的现实够刺激企业主们的神经了)……,泡沫越来越大。

有了这两套房,*ST宁通B将有望扭亏为盈,最终保壳成功

这绝不是危言耸听。现在抢房潮正在从一线城市和部分二线城市波及到全国范围。成都一贯是房价稳定的代表城市,现在也出现“跳涨”。

人们总习惯于为泡沫寻找支撑理由——学区、二胎、经济发展种种(就像2007年人们用“中国黄金发展20年”为48元的中石油背书),而实际上泡沫根本不需要什么支撑,它本身就能自我强化。

一旦刺破,就是又一场“美国次贷危机”

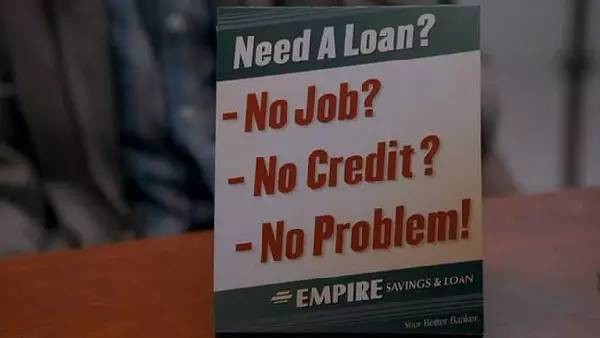

上述推演,其实和美国2007年次贷危机的形成没有本质区别。

美国次贷危机前,房贷没有了门槛

美国次贷危机爆发并引发全球性金融危机之后,美国国会成立专门委员会调查危机成因。委员会找到了美国企业和金融界数一数二的人物、“股神”巴菲特,各种旁敲侧击想让巴菲特说出谁该为危机负责。然而巴菲特认为,居民、华尔街、政府各有各的问题,但很难说谁该负责,本质上这是一个心理问题,当一致预期房价会涨后,危机可能就无法避免。居民脱离了买房的初衷,把它作为赚钱工具,与华尔街一拍即合,而政府不敢忤逆民意,于是泡沫吹大。而房地产作为几十万亿美元的资产,它产生泡沫就不是一般的泡沫。

只是泡沫迟早会破,可能是政策上的风吹草动,也可能是一部分人预期改变后的抛售……。一旦房价下跌,无法还贷,银行坏账就会激增。实际上类似的故事刚刚在中国上演过:在此轮房价热潮之前,中国也经历了工业发展热潮,企业盲目贷款上项目,不管生产出来的产品将来能否卖出去,最后造成严重的产能过剩,失去还贷能力。最近爆出的江西赛维一家企业,就给银行造成数百亿坏账。这里面的教训整个社会不可不察。

首付和还贷的钱必须来源于购房者现有资金和未来收入,而不是房价上涨的盈余。这条界线一旦逾越,金融危机就会靠近。

微信扫一扫|长按识别,进入读者交流群

|

|

|

|

|

|

|

|