过去10年来,中国人越来越普遍产生一个巨大疑问:中国人聪明、勤劳、坚韧为全球之最,科技进步神速,GDP增速全球领先,贸易顺差持续增长,为什么我们没能品尝到甜美的劳动成果,反而从政府到民众负债越来越严重,被以辜朝明为代表的西化经济学家定义为濒临“资产负债表”危机?

这是一个极为严重、十分迫切的现实经济、金融问题,也是一个对未来有重大政治、经济导向的关键课题,必须给予科学、客观、真实、通俗的回答。

中国资产负债表危机并非因为投资效率低下

无需回避,中国现在的确出现了广泛、沉重、前所未有的债务压力。

——政府债务余额。2012年中央与地方政府债务总额不到28万亿元(注1)。2022年底,仅中央政府债务就增加到25.8万亿元。地方政府债务增加到35.06万亿元(注2)。此外,以城投债为主的地方政府隐形债务约在51.96-70万亿元之间(注3),即2022年政府债务已经是2012年底的四倍有余。

——国企负债率不断攀升。2022年,全国金融类国企金融企业资产总额400.9万亿元、负债总额358.2万亿元。平均资产负债率竟然高达89.3%;非金融类国有企业资产总额339.5万亿元、负债总额218.6万亿元,平均资产负债率64.4%(注4)。

——2022年末,以恒大为首的全国前十位负债房企,其负债总额约13.5万亿元。恒大已经实际破产,多家房企濒临倒闭。

——2023年末,全社会人民币存款余额284.26万亿元,贷款余额237.59万亿元。贷款存款比高达83.58%(注5)。

总之,以比较权威的中国社科院国家金融与发展实验室的判断:“中国宏观杠杆率已经达近270%,存量债务已接近GDP的2.7倍,这意味着利率上升将显著增加利息支出,甚至引爆债务危机(注6)。”

面对中国人为什么努力奋斗,债务压力却越来越大的疑问,“辜朝明派”给的解释是由中国政府和企业腐败、投资效率低下造成资产损耗所致。

果真如此吗?“辜朝明派”的答案显然是不负责任的,甚至是误导的。要推翻其逻辑很简单。

——如果说中国企业真的效率低下,那中国凭什么成为全球第一大贸易国、第一大贸易顺差国?贸易顺差从2012年的2311亿美元增加到2023年的8232亿美元,屡创历史新高。

——中国军工效率比美军工高得多。美国造一艘阿利伯克级Ⅲ新舰成本高达22亿美元,而中国更大更先进的055型驱逐舰的成本约为8亿美元。

——从政府投资效率来看,美国过去10年仅建成一条高铁,而且只有56公里,这也是美国迄今唯一一条高铁;而中国2013年初以来建成了3.56万公里高铁。中国建设速度和效率不仅屡屡震惊西方国家民众,也令美欧政府羡慕不已。

那么,客观、真实、根本的原因是什么?

经济“盐碱化”因为货币活水大为减少

在揭秘过去10年中国人越努力、债务越严重前,我们先讲一个农民都懂的常识。

农田里为什么会出现盐碱?土地里难免有盐碱,如果活水多、排水畅通,盐碱无法留存。但如果水流将盐碱带到低洼地带,然后水蒸发了,盐碱积存,则必然出现盐碱滩。

其实,债务的秘密也在于此。债务类似盐碱,货币就像清水。企业、国家经营难免有损耗,如盐碱,流水大,又通畅,盐碱必被稀释,即债务资产率会大幅下降。相反,若水少流通不畅,蒸发大,则含盐度就会大增,也就是所谓的“资产负债表”危机。

简言之,决定中国“资产负债表危机”的,绝不只是效率、损耗问题,更可能是清水供应不足、缺乏良好水循环系统的问题。

这尤为显著地表现在股市。在上市公司财务报表上,公司负债是盐碱;而股价是公司资产标价,是总资产。当负债不变,股价上涨,企业负债率就会降低,金融机构等投资者也更愿意给公司提供廉价资金,企业就更易盈利。反之,若股价大跌,总资产急剧缩水,负债率就会迅速攀升,甚至资不抵债。

需要特别指出的是,股市有两个重要特性:一、若长期牛市成为共识,投资者持股惜售,净增量资金会带来N倍的市值(资产)增长,债务资产比乘数级下降。反之,若是熊市预期,净卖出资金也会带来N倍的资产损失,从而使得债务率加速恶化;二、净增(减)量资金非常重要,谁掌握了股市资金变量,谁就操纵了股市涨跌,也就掌控了资产负债表。归根结底,由于货币最终由中国央行决定。因此,是央行决定了中国经济的总资产负债表。

一言以蔽之,若股市持续下跌,上市公司负债率就会持续恶化,乃至整个经济都会陷入“资产负债表危机”。

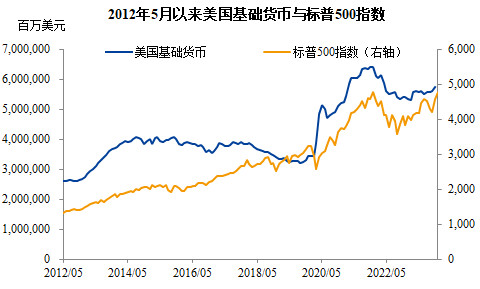

正因为懂得股市在避免“资产负债表危机”中至关重要的作用,2008年以后,美联储千方百计维持美股“长期牛市”。从2012年5月初到2023年底收盘,美股标准普尔500指数大涨了241.2%,就是由美联储坚定增发基础货币所力挺。

与此同期,上证指数仅上涨了22.87%,完全无法反映同期中国GDP约146%的增幅。也就是说,在2012年5月初到2023年底,美国GDP(注7)大约增长了67.4%,中国GDP大约增长了146%(注8),中国经济增速是美国的2.16倍,但神奇的是,美股标准普尔指数的涨幅竟然是A股上证指数的10.54倍,这么神奇的魔术是怎么做到的,谁是这背后的神秘之手?

美股十年牛、A股十年熊玄机:取消强制结售汇

美国力保美股,由此避免美国的债务危机发生,其方法众多:

美联储采取量化宽松,印刷大量基础货币,直接或间接购买美股股票或做多股指期货,特别是每当美国回调到25%的牛熊分界线时,必然出手推高美股。2012年5月到2023年底,美国GDP(统计注水情况下)仅增加67.4%,但基础货币增加了119%;中国GDP增加了146%,但同期基础货币仅增加了75.3%(注9:本段数据来自美联储、中国央行)。美联储超增基础货币成为美股最根本有力的支撑,同时中国央行对基础货币/GDP比的紧缩严重冲击了A股。

美国利用贸易战、科技战等扶持美股龙头公司。最典型的是苹果,曾长期是美股最大市值公司。2018年,中国华为手机对苹果构成挑战,2019年6月,特朗普政府全力打压华为,禁止向华为手机提供高端芯片生产,重创其手机业务。2017年第四季度苹果在华收入179.6亿美元,2018年同期因华为竞争,下降26.6%至131.7亿美元。其后因美国打压,华为高端手机停止销售,苹果2021年同期在华收入比2018年大增61.7%,达到213亿美元。这帮助了苹果净利润从2017财年的483.5亿美元劲增到946.8亿美元。苹果则持续回购股票,累计达5720亿美元(注10:数据来着苹果历年年报),确保苹果作为龙头带动美股整体上涨。

以上措施是美国、美联储必保股市的常态政策,只能部分解释美股持续牛市的原因,但无法解释中国A股在2012年5月以来的11年超级熊市。其实,这11年来,真正的美国大牛、A股超熊的秘密是:2012年5月份中国央行非常低调的一个重大决定:取消强制结售汇。

2012年,在十八大召开前的4月份,央行取消了“强制结售汇”。此前中国出口企业以货物商品换得外汇后,必须将美元等外汇拿回国,在商业银行(通过央行)结算为人民币,出口企业拿到人民币在国内流通,若须进口物品等再到商业银行申请外汇。

在“强制结售汇”政策下,央行收回美元,按当期美元对人民币汇率,必须在国内投放对等的人民币,即“外汇占款”。它是中国基础货币发行的重要来源之一。

简言之,在“强制结售汇”政策下,中国贸易顺差越多,则国内投放的基础货币越多,国内的水越多,水中的盐碱含量就越低,即债务资产比越低。同时,这是一个相对平衡合理的水循环系统——中国向美国出口商品,换得外汇后,回国兑换为基础货币,增加国内财富、消费,推高股市、楼市,增加长期战略投资和国民福利。

然而,2012年4月,央行取消“强制结售汇”政策。中国外贸企业出口创汇后,他们就可自行选择是将外汇留在海外,还是兑换回国。他们在做此选择时,自然会考虑资金增值,这时,美元与人民币的利差、美元与人民币汇率趋势,尤其是美股和A股的财富效应就变得至关重要。

如果美元利率高于人民币、美元对人民币升值趋势,特别是美国持续牛市,这些钱留在海外,投资美股,所获回报远超回国,外贸出口企业就会尽量不结算外汇回国,乃至消减企业员工的福利待遇,以获得在美股投资的高收益。如此一来,则“外汇占款”创造的基础货币必然相对减少,甚至净减少。

那么,央行取消了“强制结售汇”,究竟少了多少“外汇占款”形成的基础货币呢?央行的2023年资产负债表提供了权威数据:从2015年初到2023年末,央行外汇占款余额由27.07降至22万亿元,没有增加,反而净减少5万亿元。而同期中国贸易顺差增加了2.88万亿美元,若以平均6.8汇率计算,“外汇占款”本应增加19.58万亿元人民币。

简言之,央行取消“强制结售汇”政策,仅从2015年以来,就减少了24.58万亿元人民币基础货币投放。以2015年初中国基础货币29.4万亿,再加上这笔,2023年末中国基础货币应达到53.98万亿元,这比2012年5月的22.19万亿元,增长143.2%,这与同期中国GDP增长146%基本吻合。但2023年底实际基础货币仅为38.9万亿元(注11 )。

简言之,这不少于24.58万元人民币约3.6万亿美元,在中国央行2012年5月央行新政策后,就合法地主要留在美元区,推动美股10年牛市。而这些活水不再回流中国,经济源头活水大减,首当其冲就是楼市、股市,股市下跌加速缩水资产、放大了债务,势必造成越来越严峻的“资产负债表危机”。

即在2012年5月,中国央行实际布局了一个“凶险太极”——取消“强制结售汇”,将中国最强大的竞争力——贸易顺差,变成了勒紧中国货币供给喉咙的绞索,变成打向中国经济和A股最重的拳。贸易顺差量越大,拳越重,喉咙勒得越致命!

救命与治本:恢复强制结售汇—以人民币卖中国商品

从中国房企债务危机到地方债危机,再到股市崩溃危机……“中国资产负债表危机”正越演越烈。如果不能从根本上扭转,则很快将演变为金融机构的危机,甚至中国改革开放成果将被美元势力洗劫一空。

那么,面对美国、美元金融势力对中国、中国实业发动的货币金融战争,在目前我们已经处于非常被动、危险的时刻,现在我们该如何应对呢?

就全局策略而言,现在“核心战场”在股市,因为如果任由美元势力做空A股,债务资产比会加速扩大,危机连锁反应将会在短短1-3个月内演变为全面金融危机。现在股市必须永久取消“转融券”,暂停IPO,为上市公司、投资者和中国经济赢得喘息时间,严厉打击“欺诈市”,全面系统底再造公正、健康、可持续发展的股市制度。

而真正决定股指能够由跌转涨的关键,是中国央行货币政策—暂时恢复“强制结售汇”。若央行宣布恢复“强制结售汇”,并追溯2023年全年的中国企业外汇收入必须强制结售汇,则央行可以一次性向国内经济注入近6万亿元的基础货币,A股将立刻结束下跌趋势,转而强劲上涨。与此同时,因为美元流通系统注销了8232亿美元,若美联储不紧急量化宽松超过此数,则美股将大跌。

诚然,暂时恢复强制结售汇是急救之策。真正从根本上长久地解决中国货币金融问题,要靠科学、合理的人民币国际化战略。

正确的人民币国际化战略很简单,就是效仿俄罗斯,购买粮食和能源必须用卢布。对于有强大国际竞争力的商品,国外要买,必须支付人民币。同时,中国商品在出口时,严禁低价恶性竞争,设立同行业同产品的成本价机制,出口价格必须高于成本价10%。这不仅可以避免海外反倾销调查,也可以确保国内企业可持续盈利,不断降低债务额。因股市制度建设、人民币国际化具体策略非本文主题,在此不展开。

总之,中国十年熊市、当今日益严重的“资产负债表危机”根子在中国央行,关键在其“偷天换日”地取消强制结售汇,现在是到了必须拨乱反正、归还中国人民辛勤劳动成果的时候了。

注释:

注1:2013年12月,中国社会科学院“中国国家资产负债表研究”课题组今日发布国家资产负债表编制与风险进行评估报告

注2:财政部数字

注3:据中泰证券首席经济学家李迅雷估算,2022年末,全国城投有息债务为51.96万亿元;天风固收根据2022年底 4241家存量发债的城投平台,剔除合并报表的发债子公司后,统计测算出2022年底城投平台的有息债务接近70万亿元;国证大数据根据债券市场交易数据,截至2023年6月末统计到全国仍在发债城投平台共有3252家,较2022年年末增加87家。发债城投平台存量债券余额为15.6万亿元。有息借款大约40.4万亿。剩余已停止发债的城投平台还有989家,有息借款大约14万亿左右,三项合计大约70万亿。与天风固收的数据接近。

注4:《国务院关于2022年度国有资产管理情况的综合报告》

注5:央行2023年金融统计数据报告

注6《中国地方政府债务:特征事实、潜在风险与化解策略》 作者 张明 中国社会科学院金融研究所副所长 原文刊载于《比较》杂志2023年第3期

注7:2012年的中美GDP增幅被均分到每个月,其中中国2012年为7.9%,美国为2.3%,由此得出2015年5月份GDP

注8:美国官方统计数据,实际其注水严重。

注9:本段数据来自美联储、中国央行

注10:数据来着苹果历年年报

注11 :数据部分来自中国央行资产负债表,其余是由央行数据推算