美国罗斯福新政至1981年,与1981年里根上台至今,两个三十多年里,美国税收制度的千差万别,以及由此出现的美国社会贫富分化的逐步拉大。

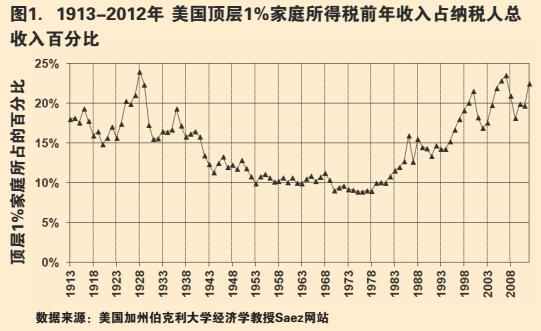

时间再拉回到一战前夕,也就是一百年前的1913年,从那时开始,来看100年来美国顶层1%的家庭税前收入,我们能够了解更多美国居民收入分配结构的变化,以及这个曲线背后隐藏的奥秘。

富人税收百年变迁

1913年到1923年,因为第一次世界大战和战后所需,美国曾经大幅度提高了个人所得税,特别是富人的所得税,最高所得税率在1918年,曾经达到77%。而后,所得税率开始下降,到1925年共和党总统胡佛上台,最高所得税率下降到25%。

从1923年开始,美国顶层1%家庭所得税前年收入所占的百分比快速上涨。到大萧条前夕的1928年,这一百分比达到24%的最高点。1929年进入大萧条后,财产性收入大幅缩水。

自1941年美国宣布进入二战后,为了应付大规模的战争所需,所得税率和其他税率都大幅度提高。这成为百年美国经济史上一个很重要的转折点——贫富分化开始收窄。

1941年最高所得税率为81%,1942年为88%,1944年达到峰值94%。1946年向下微调到91%,这一最高税率一直延续到1964年。1964、1965年两次减税,使最高所得税率下调到了70%,这一税率一直维持到1981年。

里根任上多次为富人大规模减税,最高税率从70%降到28%,总共减了42个百分点。这又形成了美国经济史上第二个重要的转折点——贫富分化快速扩大。(见图1)

图1. 1913-2012 年美国顶层1% 家庭所得税前年收入占纳税人总收入百分比

如图1所示,1913-2012年美国顶层1%家庭所得税前年收入,占所有纳税人所得税前总收入百分比随年份变化的曲线。这里的年收入包括工资性和财产性收入,这一变化的大趋势主要由所得税制度引起。

顶层1%所得税前收入随着1941年所得税率大幅度提高而快速下降,到1950年代,他们所占的百分比已经从大萧条前夕最高点的24%,降到了10%左右。一直到1981年,这一百分比基本上没有太大波动。1982年开始,1%富人所占的收入百分比快速上扬。

尽管因为经济危机,曲线波动幅度挺大,但是,值得注意的是,每次经济危机后,1%富人所占收入百分比都会上扬到新的高点。到2007年金融危机前夕,这一百分比又高达23.5%,几乎与大萧条前夕持平。

这似乎意味着,财富日益向少数人集中的时候,就是危机爆发的时候。而危机的肇始者之一,就是失当的税制。

在里根为富人大规模减税后,25年时间,把罗斯福新政建立起来的社会财富分配秩序完全颠倒,财富重新向少数,甚至是极少数人快速集中。里根是在所谓的“供应经济学派”鼓动下,对富人施以大规模减税的。供应经济学派的主要理论是,给富人大规模减税,使财富向少数富人集中,这些富人就有足够的资本投资,推动经济发展,创造就业,促使财富产生“下溢”效应,惠及普罗大众。

可是其结果最终怎样呢?

贫富悬殊

里根为富人大规模减税,使财富重新向少数,甚至是极少数人快速集中的直接后果之一,就是贫富悬殊不断加剧。(见图2)

图2. 不包括单身的家庭(A) 和包括单身住户的吉尼系数

图2有两条曲线,A代表的是不包括单身户的家庭吉尼系数,B代表的是包括单身户的吉尼系数,B类数据1967年才开始收集。由于很多单身户处于社会最低层,所以曲线B的吉尼系数高于曲线A,即包括单身户的住户贫富差距更大。

此外,从美国普查局数据计算的吉尼系数,比实际数据要偏低,因为普查局有规定,为那些顶层最富者的收入保密。比如,2011年普查数据家庭收入的上限是100万美元,凡是顶层富人家庭年收入超过100万美元的,因为保密而不记录实际收入,只记录上限100万美元。

从曲线A可以很明显地看出,1947年到1966年左右,推行罗斯福新政建立起来,对富人征收所得税率最高达到91%的税收制度,这期间,尽管吉尼系数有不少波动,总的趋势是不断降低。

1966年到1981年,富人最高所得税率从91%适度降低到70%,吉尼系数有所回升,但是幅度不大。1982年以后,由于里根为富人大规模减税,税率降低了42个百分点,吉尼系数快速上扬,而且,基本上一直上扬,使贫富悬殊不断加剧。

联邦政府负债累累

给富人减税的另外一个后果是导致国库空虚,加剧了联邦政府债务。

1941年,美国宣布参与第二次世界大战后,为了应对战争,债务占当年GDP的百分比急剧上涨。到1946年,二战结束后,达到的峰值是当年GDP的121%。而后,在罗斯福新政,对富人征收高额所得税的作用下,这一百分比快速回落。(见图3)

图3. 1940 - 2012美国联邦债务占GDP百分比

就是在1964、1965年,两次降低最高所得税率,从91%降到77%(1964年),再降到70%(1965年),联邦政府还是有余力,不断降低债务占当年GDP的百分比。到1981年,里根为富人大规模削减所得税之前,这一百分比已经从1946年超高的121%,降到了非常健康的32.5%。

可惜好景不长。里根1982年开始大规模降低富人所得税,从70%一直降到28%,使富人所得税率与普通工薪阶层的所得税率相当了。导致从1982年开始,联邦政府债务占当年GDP的百分比快速上扬。到里根1988年任期结束,只不过7年时间,这一百分比就从32.5%,上扬到51.9%,涨了将近20个百分点。

可能有人会说,里根时期的政府债务主要是发展军事和太空计划造成的,但这笔花费与减税相比,仍然只是小数目。

1993年,民主党总统克林顿上台后,新增了两个所得税级,把富人所得税率提高到39.6%,联邦政府债务占当年GDP百分比的上扬得到了抑制。再加上这期间,在新兴的互联网经济推动下,美国经济健康发展。给富人增加所得税,和健康发展的经济,以及由于冷战结束,军费的下降,使克林顿任职期间,联邦政府财政开始赢余,有余力降低联邦债务。联邦政府债务占当年GDP的百分比,从1993年的66.1%,降到了2001年的56.4%,降了约10个百分点。

2001年共和党总统小布什上台后,又热衷于给富人减税,使联邦政府债务占当年GDP的百分比再次上扬,到了2008年金融危机后,急速上扬,2013年底,已接近二战后的历史最高水平。

实际GDP增长率不断下降

里根为富人大规模削减所得税,直接造成了贫富悬殊,加剧了国库空虚,使联邦政府在和平时期债台高筑,那么对经济发展的影响如何?是否像“供应经济学派”鼓吹的那样,刺激了经济增长呢?

图4是按2009年可比价格计算,剔除通货膨胀后,从1947年到2011年,每年实际GDP的增长率。该曲线显示,这60多年的经济增长率,波动比较大。我们可以将其分成几个区间,以平均实际GDP的增长率相互比较。(见图4)

图4. 1947- 2011实际GDP增长率%

从1947年到1963年,这17年是罗斯福新政建立的,对富人征收最高所得税率91%的时期,这期间的平均实际GDP增长率为3.57%。从1964年到1981年,这18年是罗斯福新政的后续期,富人最高所得税率经历过两次下调,但还是维持在70%,这期间的平均实际GDP增长率为3.58%,与前17年不相上下。从1947年到1981年,整个罗斯福新政实施期和后续期的35年,平均实际GDP增长率为3.57%。

在《解决贫富悬殊的利器在税收》一文中笔者曾经就指出,1946年到1963年,对富人年收入超过20万美元,长期征收最高所得税率91%的税收制度,过于严苛。从1965年到1981年,最高所得税率适度下调到70%,对包括富人在内的社会各界均显得更为公平。

从平均实际GDP增长率分析也表明,针对富人的最高所得税率达到91%并非必要,因为对富人征收91%高额税率的时期,平均实际GDP增长率并不高于从1965年到1981年,最高所得税率适度下调到70%的时期。

而从1982年,里根开启为富人大规模减税,到2012年的31年间,平均实际GDP增长率只有2.8%。这期间,从1993年到2000年,克林顿总统任职,把富人所得税提高到39.6%,以及互联网经济大发展的8年。那8年,平均实际GDP增长率为3.88%。

如果去除克林顿当政的那8年,里根为富人大规模减税后,到2012年,23年的平均实际GDP增长率,只有2.43%,比罗斯福新政下,对富人征收高额所得税时期的3.57%,每年平均低了1.14%。

更重要的是,里根为富人大规模减税后,那23年平均实际GDP增长率2.43%,是在联邦政府债务滚雪球一样变得负债累累的情形下,才取得的。就是说,是联邦政府大规模举债,才得以维持的低增长率,而且是不可持续的增长率。

而罗斯福新政下,对富人征收高额所得税时期,那35年平均实际GDP增长率3.57%,是在联邦政府债务占当年GDP百分比,连续不断下降背景下取得的,是可持续的增长率。两者的反差,真是天壤之别。

失业率不断上扬

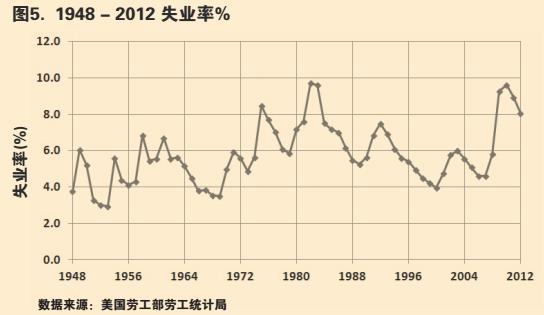

里根为富人大规模削减所得税,使社会财富向少数富人快速集中,其结果与供给学派鼓吹的正好相反,富人并没有因此而加大投资,创造就业,反而还出现失业率增加的结果。

图5是1948年到2012年,美国年失业率的分布图。这60多年的失业率同样波动很大,我们将其分成两个主要区间,取平均值,互相比较。(见图5)

图5. 1948 - 2012 失业率%

1948年到1981年是罗斯福新政及其延续期,这34年间,对富人征收的最高所得税率,一直不低于70%。这期间,尽管还有1970年代石油危机的重大负面影响,失业率平均值是5.3%。

从1982年开始,里根任期内,把富人所得税率,从70%大幅降低到28%,到了2012年,那31年间,失业率平均值是6.4%。这期间,还包括克林顿总统把富人所得税率提高到39.6%的8年任期。克林顿任职期间的失业率平均值是5.2%。如果把克林顿任职期间的8年拿出去,里根为富人大规模削减所得税的那23年,失业率平均值是6.8%,比罗斯福新政及其延续期那34年,高出1.5%。

值得强调的是,里根为富人大规模削减所得税的那23年,失业率平均值6.8%,还是因为联邦政府大规模举债才达到的,是不可持续的结果。

好的税收制度能调节初次分配

以上的数据分析清楚地表明了,“供应经济学派”的那些理论是站不住脚的谬论。

1980年代以来,掌握经济资源的人们攫取的财富都流向了哪里?像他们鼓吹的那样,去投资、去创造就业了吗?

而实际上并没有,那30多年,经济发展缓慢,经济危机接踵而至,失业率居高不下,中产阶级的生活每况愈下。所以,真实的情形是,给富人大规模减税后,富人从公司、从美国社会攫走了大量财富,斗富比阔挥霍去了。

此外,还有数以万亿计的金钱,被转到美国以外的避税天堂藏匿起来。

这些挥霍掉和藏匿起来的钱从哪儿来?羊毛出在羊身上,倒霉的是普通工薪阶层。正如《解决贫富悬殊的利器在税收》中的图1所显示,1980年代以后的30多年,去除通货膨胀后,工薪家庭的实际工资停滞不前。而这种贫富分化的差距,在金融危机之后仍在不断拉大。

今天的美国,经济发展缓慢,失业率居高不下,并不是因为缺少经济发展、创造就业的机会。仅仅更新老化、毁损的公共基础设施(有些公共设施因为没有及时更新,已经造成生命财产损失),就需要数万亿美元之巨的投资,由此带动的经济发展机会,将为各行各业的人们创造数不清的就业机会。

可是,投资这些大规模的公共基础设施需要各级政府的财政支持,但各级政府的财政却早被里根开启的税收制度掏空了。

更有甚者,富豪们掏空政府财政后,正在挖空心思地扶植、威胁、利诱政治人物,修改法律,迫使工薪阶层来填补这个大窟窿,甚至削减他们微薄的退休社会保障金。

综上所述,在今天高度工业化、商业化的现代社会中,调节贫富悬殊,税收制度的作用非常突出,也非常有效。当然,任何有效的税收制度,都必须随着经济的发展变化而作出相应的调整,以防走向极端。

好的税收制度,最重要的是有效地调节财富的初次分配,也就是普通工薪阶层的劳动所得,而不是像通常认为的调节财富的二次分配,也就是再分配。

良好的税收制度能使财富均衡分享,使社会各界,从工薪阶层到富裕阶层,都有适当的财力消费,这样才有可持续的有效需求,从而促进生产,促进经济发展,形成良性循环,使就业充分,社会协调。良好的税收制度,也能使国家有足够的财政余地,投向公共基础设施,并且在需要的时候,极大地减轻经济周期所产生的阵痛。

坏的税收制度,不仅成了劫贫济富的工具、催生贫富悬殊的罪魁祸首。是像美国一样,一有经济危机,高管们为了维持一定的盈利水平,保住他们自己的天价薪酬,不顾一切解雇员工,形成恶性循环,使经济危机雪上加霜。

中国不应重复里根的老路。